📍 稲沢市・一宮市・清須市・あま市で空き家の売却をご検討の方へ

稲沢あんしん不動産の代表・佐藤は、不動産業界で28年間の実績があり、5,000件以上の不動産査定を手掛けてきた稲沢市で地域密着の専門家です。

この記事では、稲沢市での実績を元に、相続空き家の3000万円特別控除の要件・手続き・注意点と、稲沢市での活用事例について詳しく解説します。

こんにちは、稲沢あんしん不動産の佐藤です。

「実家じまい」という言葉を聞いたことはありますか?

親が亡くなったり、施設に入居したりして、誰も住まなくなった実家を整理・処分することです。

実は、弊社にご相談いただく不動産売却の約半分が、この「実家じまい」に関するものなんです。

実家じまいは、単なる手続きではありません。

ご家族の思い出が詰まった大切な場所だからこそ、私たちは専門知識だけでなく、お客様一人ひとりに寄り添う「伴走型サポート」を何よりも大切にしています。

この記事では、実家じまいで知っておきたい税金の話や手続きの流れをお伝えしますが、すべてを理解する必要はありません。

「こういう制度があるんだな」と知っておくだけで十分です。

細かい部分は、あなたの状況に合わせて私たちが一緒に整理していきます。

佐藤高樹(稲沢あんしん不動産 代表)

詳しいプロフィールはこちら

稲沢市・一宮市・清須市・あま市を中心に、不動産業界28年・5,000件以上の査定実績を持つ地域密着の専門家です。

初めて不動産を売る方、相続で困っている方を伴走型サポートで、早期売却・高値売却まで導きます。

難しい権利関係や家族関係の案件も、28年の経験で解決に導きます。

✓ 宅地建物取引士、不動産コンサルティングマスター、マンション管理士

✓ 稲沢市・一宮市・清須市・あま市での豊富な実績

✓ 不動産査定件数5,000件以上

✓ 相続・空き家問題解決の専門家として地域密着

「佐藤さんに相談すれば必ず解決してくれる」と言われる存在を目指しています。不動産の売却、実家の相続、空き家活用、住み替え相談など、まずは無料相談からお気軽にどうぞ。

稲沢あんしん不動産(国府宮神社から徒歩1分)

https://www.youtube.com/@inazawa-estate

https://www.instagram.com/inazawa.anshin/

https://x.com/inazawa_estate

稲沢市でも増えている「実家じまい」とは?なぜ今、増えているのか

実家じまいとは、親が住んでいた家を子ども世代が整理・処分することを指します。

似た言葉に「家じまい」がありますが、これは親自身が元気なうちに自分で家を処分することです。

なぜ実家じまいが増えているのか?

- 高齢化の進行

- 親世代が80代、90代と高齢化

- 施設入居や相続の機会が増加

- 相続登記の義務化(2024年4月〜)

- 相続から3年以内の登記が義務に

- 違反すると10万円以下の罰金

- これをきっかけに実家じまいを決断する方が急増

- 核家族化で実家に戻らない

- 子どもは別の場所で家庭を持つ

- 実家を相続しても住む予定がない

実家じまいをしないと起こる3つの深刻なリスク

リスク1:固定資産税が最大6倍に

管理が行き届いていない空き家は「特定空き家」に指定され、

住宅用地の特例が外れると固定資産税が最大6倍になります。

年間10万円だった固定資産税が、60万円に…

そんなケースも実際にあります。

→ 伴走型サポートでは、まず現状を一緒に整理し、どのリスクから対処すべきか優先順位をつけることから始めます。一人で悩む必要はありません。

リスク2:資産価値がどんどん下がる

誰も住んでいない家は急速に老朽化します。

- 雨漏りで柱が腐る

- シロアリが発生

- 庭が荒れて近隣トラブル

売却しようと思った時には、買い手がつかない状態に…

→ 建物の状態を一緒に確認し、「売却」「解体」「活用」のどれが最適か、あなたの状況に合わせてご提案します。

リスク3:相続人への負担が増え続ける

空き家を放置すると:

- 毎年の固定資産税(10〜20万円)

- 定期的な管理の手間(草刈り、換気)

- 実家への往復交通費

「いつかやろう」と先延ばしにするほど、

心理的にも経済的にも負担が重くなります。

→ 「いつかやろう」から「今、一緒に始めよう」へ。最初の一歩を踏み出すお手伝いをします。

【ここで一つ、お伝えしたいことがあります】

「固定資産税が6倍…」「資産価値が下がる…」

ここまで読んで、不安になった方もいらっしゃるかもしれません。

でも、ご安心ください。

これらの複雑な問題は、私たちが一つずつ整理し、あなたの状況に合った最適な方法を一緒に見つけていきます。

一人で全部を抱え込む必要はありません。

増え続ける「実家じまい」の相談

「親が亡くなって2年…実家の荷物もそのままで、どうしたらいいか…」

「売りたいけど、思い出が詰まっていて踏み出せない」

「兄弟で意見が合わなくて、ずっと空き家のまま…」

こんにちは、稲沢あんしん不動産の佐藤です。

最近、このような「実家じまい」のご相談が本当に増えています。

実は、弊社にご相談いただく不動産売却の約半分が、相続による空き家の相談なんです。

実家じまいは、単なる不動産売却ではありません。家族の思い出が詰まった場所との別れ、親との最後のお別れでもあります。でも、だからといって余分な税金を払う必要はありません。今回は、実家じまいで使える「3000万円特別控除」について、感情面にも配慮しながら詳しく解説していきます。

佐藤高樹(稲沢あんしん不動産 代表)

詳しいプロフィールはこちら

不動産業界28年の経験で、初めて不動産を売る方を伴走型サポートで、しっかりと結果が出ています。あなたの不動産売却に私の持っているリソースを集中させて早期売却・高値売却を一緒に目指します!

✓ 宅地建物取引士、不動産コンサルティングマスター、マンション管理士

✓ 稲沢市・一宮市・清須市・あま市での豊富な実績

✓ 不動産査定件数5,000件以上

✓ 相続・空き家問題解決の専門家として地域密着

「佐藤さんに相談すれば必ず解決してくれる」と言われる存在を目指しています。不動産の売却、実家の相続、空き家活用、住み替え相談など、まずは無料相談からお気軽にどうぞ。

稲沢あんしん不動産(国府宮神社から徒歩1分)

https://www.youtube.com/@inazawa-estate

https://www.instagram.com/inazawa.anshin/

https://x.com/inazawa_estate

稲沢市の実家じまいのリアルな悩み

感情面での葛藤

実家じまいを決断するまでには、様々な葛藤があります。私がこれまでお手伝いさせていただいた方々も、皆さん同じような悩みを抱えていました。

よくある悩み:

- 「子供の頃の思い出が詰まっていて、手放すのがつらい」

- 「親が大切にしていた庭や仏壇をどうしたらいいか」

- 「近所の人に申し訳ない気持ちがある」

- 「兄弟姉妹で意見が分かれている」

現実的な問題

━━━━━━━━━━━━━━━━━━━━━━━

【稲沢あんしん不動産の「伴走型サポート」とは?】

━━━━━━━━━━━━━━━━━━━━━━━

「相続手続きって、書類がたくさん必要みたいだけど、何をどこで取ればいいのか分からない」

他社:「市役所で戸籍謄本を取ってきてください」

当社:「一緒に市役所に行って、書類を集めましょう」

—

「相続した空き家があるんだけど、何から手を付けたら良いか分からない」

他社:「売却が決まったら連絡ください」

当社:「最初から最後まで一緒に進めましょう。お手伝いします」

—

他社:「やっておいてください」

当社:「一緒にやりましょう」

こうした問題を、私たちはお客様任せにはしません。

一方で、空き家のままにしておくと現実的な問題も出てきます:

- 固定資産税の負担 – 年間10万円以上かかることも

- 管理の手間 – 草刈り、換気、掃除など定期的な管理が必要

- 近隣トラブル – 雑草や害虫でクレームが来ることも

- 特定空き家のリスク – 放置すると固定資産税が6倍になる可能性も

実際、Yさん(仮名・70代)のケースでは、8つもの問題を抱えていた実家を、一つずつ解決しながら売却まで導きました。

稲沢市で実家じまいを決断したきっかけ(実例)

ケース1:固定資産税の負担に耐えられなくなった

「年金生活で、年間15万円の固定資産税はきつくて…」(60代女性)

ケース2:台風で屋根が飛びそうになった

「近所に迷惑をかけたら大変。もう限界だと思いました」(50代男性)

ケース3:市役所から通知が来た

「このままだと特定空き家に指定されるという通知が…」(70代夫婦)

ケース4:相続から3年の期限が迫った

「3000万円控除の期限があると知って、慌てて相談に来ました」(60代兄弟)

相続空き家の3000万円特別控除には「相続から3年以内」という厳しい期限があります。この制度について詳しく知りたい方は「[相続空き家の3000万円特別控除を完全解説|2026年最新版【稲沢市】]」をご覧ください。

稲沢市の実家じまいの税金負担

実家を相続した場合、売却時には譲渡所得税がかかります。

たとえば、親が2,500万円で購入した家を5,000万円で売却すると、利益の2,500万円に対して約500万円の税金が発生します。

また、実家を所有しているだけで毎年の固定資産税(年間10〜20万円程度)がかかり続けます。

空き家のまま放置すると「特定空き家」または「管理不全空き家」に指定され、固定資産税が最大6倍になるリスクもあります。

稲沢市の実家じまいで使える税金対策

実家を相続して売却する場合、大きな税金がかかることがあります。

しかし、「相続空き家の3000万円特別控除」という制度を使えば、最大3,000万円まで非課税になる可能性があります。

たとえば、2,500万円で購入した実家を5,000万円で売却した場合、通常は約500万円の税金がかかりますが、この特例を使えば税金0円になるケースもあります。

主な条件

- 昭和56年5月31日以前に建築された家であること

- 相続開始直前まで親が一人暮らしだったこと

- 相続から3年以内に売却すること

- 売却価格が1億円以下であること

【ここは専門家にお任せください】

この部分は非常に専門的です。

「こんな制度があるんだな」と知っておくだけで十分ですよ。

細かい条件や手続きは、ご相談の際にあなたの状況に合わせて私たちが丁寧にご説明します。

「全部理解してから相談しなきゃ」と思う必要はありません。

注意点

この特例は2027年12月31日までの期限付き制度です。

また、適用には細かい条件があるため、我々のような専門家への相談をおすすめします。

→ 詳しくは「相続空き家の3000万円特別控除を完全解説|2026年最新版【稲沢市】」をご覧ください

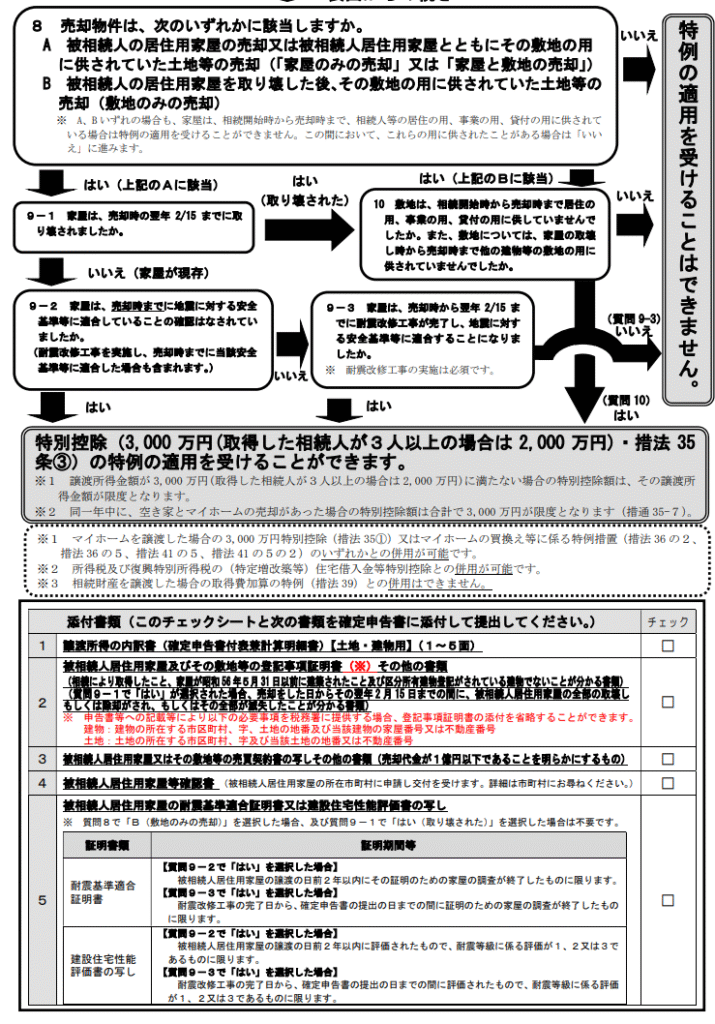

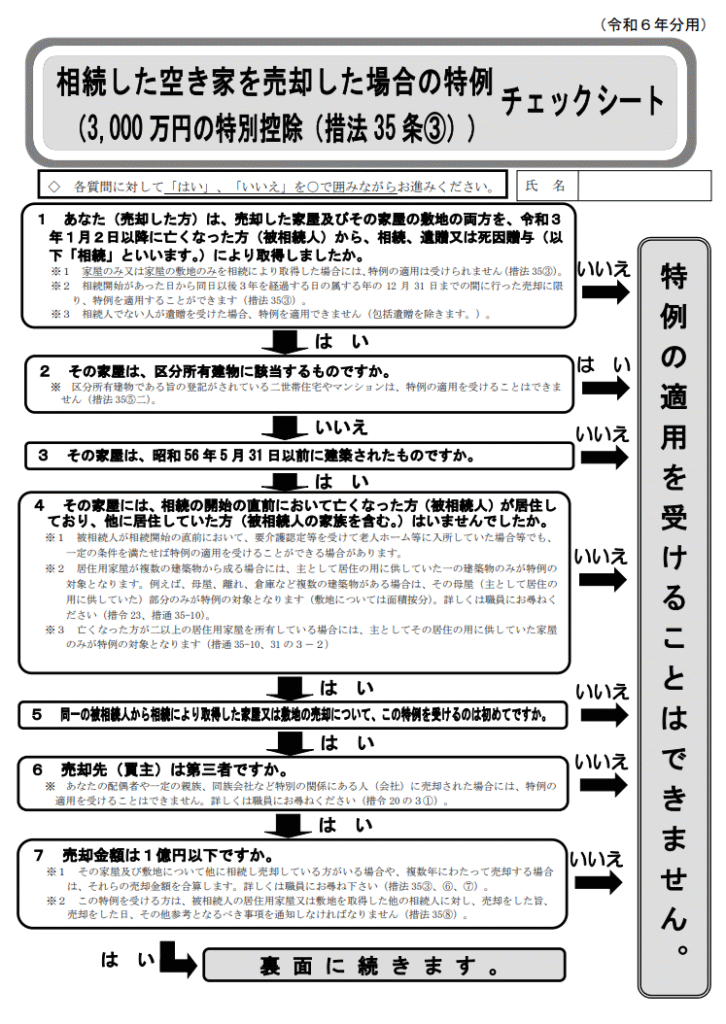

稲沢市で相続空き家の3000万円控除を受けるための手続きと書類

この特例を受けるためには、確定申告時に以下の書類の提出が必要です:

| 必要書類 | 説明 |

|---|---|

| 譲渡所得の内訳書・確定申告書兼計算明細書 | 土地・建物用のもの |

| 譲渡資産の登記事項証明書等 | 物件の登記に関する証明書 |

| 被相続人居住用家屋等確認書 | 譲渡資産の所在地を管轄する市区町村長から交付を受けたもの |

| 耐震基準適合証明書または建設住宅性能評価書の写し | 耐震改修工事をした場合のみ必要 |

| 売買契約書の写し | 譲渡金額1億円以下であることを示すもの |

特に税金対策として「相続空き家の3000万円特別控除」を使う場合は、必要書類や手続きが複雑です。

詳しくは「相続空き家の3000万円特別控除を完全解説|2026年最新版【稲沢市】」で確認してください。

【ここは専門家にお任せください】

この部分は非常に専門的です。

「こんな制度があるんだな」と知っておくだけで十分ですよ。

細かい条件や手続きは、ご相談の際にあなたの状況に合わせて私たちが丁寧にご説明します。

「全部理解してから相談しなきゃ」と思う必要はありません。

稲沢市で適用対象となる3つのケース比較

特例の適用対象となる売却方法を比較してみましょう。

| 売却方法 | メリット | デメリット | 注意点 |

|---|---|---|---|

| 相続人が解体して更地で売却 | ・確実に特例が適用される ・買主を選ばない | ・解体費用が必要 ・資金力が必要 | 解体業者の選定に注意 |

| 買主が解体する条件で売却 | ・解体費用不要 ・相続人の負担減 | ・買主が限定される ・特約の作成が必要 | 期限内に解体が完了するか確認が必要 |

| 買主が耐震改修する条件で売却 | ・解体不要 ・古家を活かせる | ・買主が限定される ・特約の作成が必要 | 耐震証明が間に合うか確認が必要 |

稲沢市の空き家、将来の用途が未定の場合は早めの売却を推奨

将来、使う予定がないのであれば以下の理由から早めの売却をおすすめしています。

- 期限がある:相続開始から3年を経過する日の属する年の12月31日までに売却する必要があります。

- 空き家の管理コスト:空き家を保有し続けると、固定資産税や管理費などの費用がかかります。

- 建物の劣化:時間が経つほど建物は劣化し、売却価格が下がる可能性があります。

- 相続人間のトラブル防止:早めに売却して現金化することで、相続人間のトラブルを防げます。

確実な特例適用:条件を満たしていることを確認しながら計画的に売却できます。

稲沢市での具体的な相談事例

実際にあった相談事例をご紹介します。

山本(仮)さん(65歳)は、3年前に父親が亡くなり、稲沢市内の実家を相続しました。

自分は名古屋市内の自宅に住んでいるため、実家は空き家のままでした。

「このまま放置していても固定資産税がかかるし、草刈りなどの管理も大変。

でも解体して売るとなると、費用も税金も心配だしな…」

こういったご相談を受け、相続空き家の3000万円特別控除の制度を説明しました。

山本(仮)さんのケースでは

- 築50年の木造住宅

- 土地は約60坪

- 相続から約3年が経過しようとしていた(期限ギリギリ)

買主が取り壊すことを条件に売り出したところ、約3カ月で買い手が見つかり、特約付きの契約を締結。

結果的に

- 譲渡所得約2,500万円に対して

- 3000万円控除を適用できたため

- 税金がゼロに

山本(仮)さんは「放置していたら税金も固定資産税も払い続けていたと思うと、相談して本当に良かった」と喜んでいました。

相談者

相談者あのまま放置していたら税金も固定資産税も払い続けていたと思うと、相談して本当に良かったです

稲沢市の共有物件の場合の注意点

複数の相続人で共有している場合、特に注意が必要です:

| 共有状況 | 特例適用 | 注意点 |

|---|---|---|

| 土地と建物の両方を共有 | 各相続人が3000万円控除を受けられる | 相続人の人数により控除額が変わる |

| 土地のみを共有 | 建物を相続していないため特例は適用されない | 特例を受けるには建物も相続する必要がある |

| 建物が複数ある | 生活の本拠だった「母屋」が対象 | 離れなどと分けて計算する必要がある |

稲沢市でも注意!空き家特例の3000万円控除が使えない具体的なケース【国税庁チェックシート準拠】

【ここは専門家にお任せください】

この判定は非常に専門的です。

「こんな制度があるんだな」と知っておくだけで十分ですよ。

細かい条件や手続きは、ご相談の際にあなたの状況に合わせて私たちが丁寧にご説明します。

「全部理解してから相談しなきゃ」と思う必要はありません。

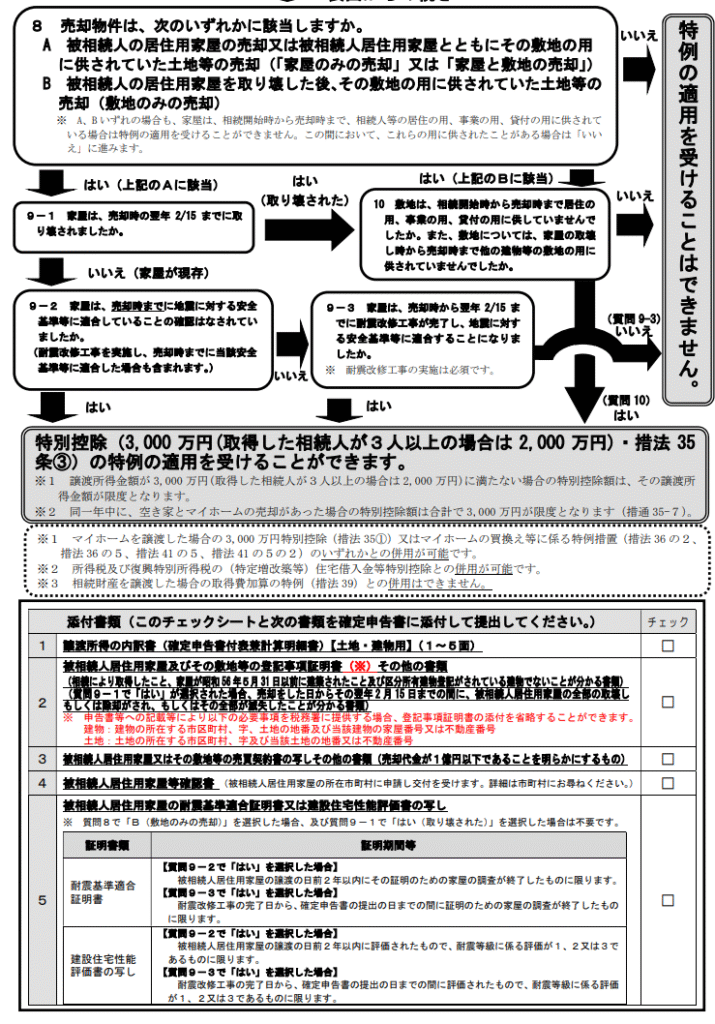

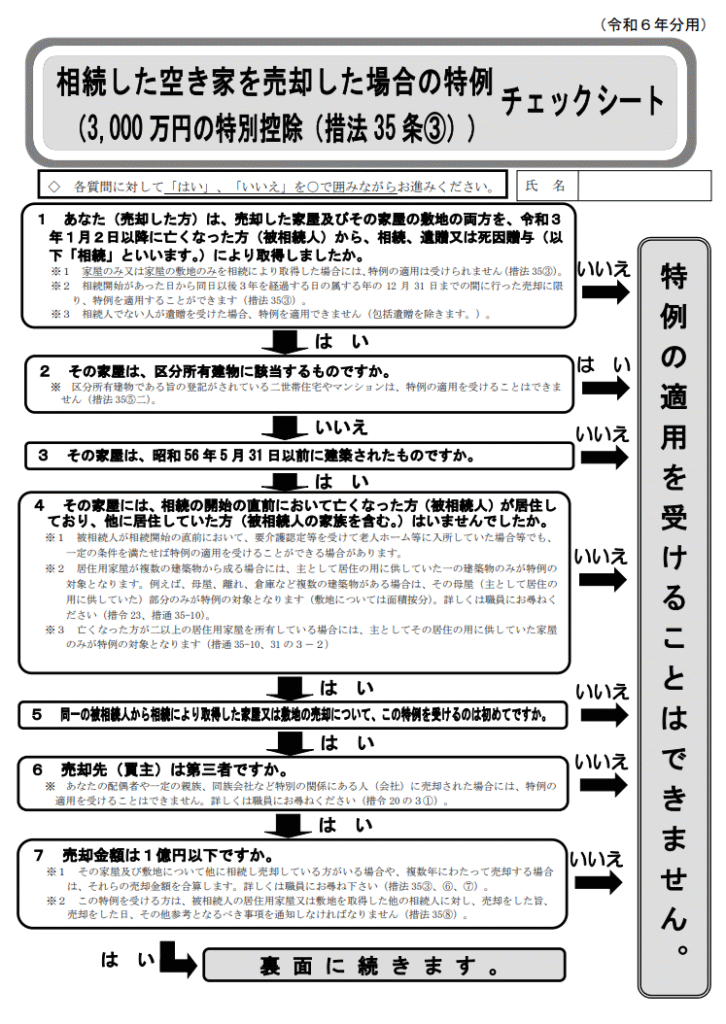

国税庁公式チェックシートで確認しよう

「うちの空き家は本当に3000万円控除が使えるの?」

そんな疑問をお持ちの方は、国税庁が公表している公式チェックシートを使って確認してみてください。

正式名称: 「被相続人の居住用財産を譲渡した場合の3,000万円(2,000万円)特別控除の特例チェックシート・措法35条3項(令和6年分用)」

このチェックシートは「はい」「いいえ」で答えながら進むだけで、特例が使えるかどうかが分かる優れものです。

一つでも「いいえ」があると特例は使えませんので、売却前に必ず確認しておきましょう。

基本要件で引っかかるケース

1. 相続関係の問題

- 相続人・包括受遺者でない(遺贈でも包括遺贈以外はNG)

- 令和3年1月1日以前に亡くなった方からの相続

- 家屋のみまたは敷地のみしか相続していない

- 既に同じ被相続人の物件でこの特例を受けている

2. 建物の条件不適合

- 昭和56年6月1日以降に建築された家屋(新耐震基準)

- 区分所有建物(マンション・二世帯住宅で区分登記されたもの)

- 店舗兼住宅で居住部分以外が大きい場合

3. 居住状況の問題

- 被相続人以外も同居していた(配偶者・子ども等含む)

- 賃借人が住んでいた

- 複数の家を所有していて主たる居住用でなかった

4. 売却条件の問題

- 親族間売買(配偶者・直系血族・生計一親族・同族会社等)

- 売却価格が1億円を超える(他の相続人の分も合算)

相続後の使用で失格するケース

5. 空き家でなくなった場合

- 相続人や親族が住んでしまった

- 事業用(店舗・事務所)として使用

- 他人に貸し出した(有償・無償問わず)

- 一時的な利用でもNG

建物の状態・工事関係で使えないケース

6. 現存建物で耐震基準不適合

- 売却時に耐震基準に適合していない

- 今後も耐震改修工事の予定がない

7. 買主による工事が期限内に完了しない(2024年改正分)

- 買主が令和7年2月15日までに取り壊し完了できない

- 買主が令和7年2月15日までに耐震改修完了できない

- 工事完了の証明書類が取得できない

老人ホーム入居で条件不適合

8. 老人ホーム入居時の要件不備

- 要介護・要支援認定を受けていなかった

- 入居前に他人に貸していた

- 入居後に被相続人以外が居住した

- 複数の家屋を所有していて主たる居住用でなかった

期限・手続き関係

9. 期限切れ

- 相続開始から3年を経過する日の属する年の12月31日を過ぎた売却

10. 他の特例との併用不可

- 相続財産譲渡の取得費加算の特例を既に使用

- 収用等の特別控除を既に使用

- 併用できない他の特例を適用済み

共有・分割売却での問題

11. 1億円判定で引っかかる

- 自分の売却は1億円以下でも他の相続人と合算して1億円超

- 複数年にわたる分割売却で合計1億円超

- 他の相続人への通知義務を怠った

稲沢市で相続空き家の3000万円控除、どこに相談すればいいの?

相続した空き家について悩んでいる方は、まずは不動産の専門家に相談することをおすすめします。

特に以下のような方は早めの相談が効果的です

- 相続してから時間が経っている方(3年の期限があります)

- 空き家の維持管理に困っている方

- 税金のことがよくわからない方

- 実家を相続したけれど住む予定がない方

弊社「稲沢あんしん不動産」では、相続不動産の専門家として、これまで多くの空き家問題を解決してきました。

特に稲沢市周辺では地域に密着した情報と経験があります。

相続不動産の売却は、通常の不動産売却とは異なる知識や手続きが必要です。

特にこの3000万円控除の特例を適用するためには、専門知識が欠かせません。

よくある質問(Q&A)

- マンションや区分所有建物も対象になりますか?

-

いいえ、区分所有建物(マンションなど)は対象外です。一戸建て住宅が対象となります。

- 空き家特例の3,000万円控除を使うと所得税は減額されるけど、住民税は課税されるのでしょうか?

-

いいえ、3000万円控除は住民税だけじゃなくて、所得税・住民税の両方に適用されます。不動産を売った利益から3000万円を引いて、残った部分に税率をかけるので。

- 複数の相続人で共有している場合はどうなりますか?

-

空き家と敷地の両方を共有で相続している場合、各相続人がそれぞれ特別控除を受けられます。ただし、土地だけを共有で相続した場合は適用されません。

- 相続から3年以上経過していますが、まだ売却していません。特例は使えますか?

-

残念ながら、相続開始から3年を経過する日の属する年の12月31日までに売却する必要があるため、その期限を過ぎると特例は使えません。

- 相続した空き家をしばらく自分が住んでいましたが、特例は使えますか?

-

いいえ、相続してから売却までの間、事業用・貸付用・居住用として使用していないことが条件なので、特例は使えません。

- 複数の実家を相続しました。すべてに特例が使えますか?

-

いいえ、被相続人が生活の本拠としていた1つの建物とその敷地のみが対象です。

- 令和6年1月1日より前に売却済みですが、新しい制度は適用されますか?

-

いいえ、改正後の制度は令和6年1月1日以後の譲渡に適用されます。

- 買主が工事を期限内に完了できなかった場合、特例は使えなくなりますか?

-

はい、買主が翌年2月15日までに工事を完了できなかった場合、特例は使えなくなります。売買契約書に特約を設けて対応策を決めておくことをお勧めします。

- この特例を使うためには、どこに相談すればよいですか?

-

相続不動産の専門家、相続不動産の税理士に相談することをお勧めします。

まとめ:稲沢市で3000万円控除を活用するポイント

| ポイント | 内容 |

|---|---|

| 期限を確認する | 相続から3年以内という期限があります |

| 条件を確認する | 5つの条件をすべて満たす必要があります |

| 契約書の特約に注意 | 買主が工事する場合は特約が重要です |

| 専門家に相談する | 税金や法律の専門知識が必要です |

空き家問題は放置するほど選択肢が減り、コストがかかります。早めの対応が何より大切です。

稲沢市で相続空き家の売却、このガイドを読んでも、まだ不安が消えないあなたへ

「やることが多すぎる」

「自分一人では無理かもしれない」

「この記事を全部理解してからじゃないと相談しちゃダメなんじゃないか」

この記事を読んで、そう感じたかもしれません。

でも、それでいいのです。

私たちの最初の無料相談は、何かを決める場ではありません。

あなたのその漠然とした不安を、まずは言葉にして、私たちと一緒に整理するための時間です。

「何から始めればいいか分からない」

それが、一番の相談のきっかけです。

【実際にご相談いただいたお客様の声】

「顧客側に寄り添って、細かくサービスをしてくれるところは、まずないと思います」

(空き家付土地の売却をご依頼いただいたT様)

「最初から最後まで丁寧に対応していただき、安心して売却当日を迎えることができました」

(実家のマンション売却をご依頼いただいたY様)

まずは、お話をお聞かせください。

一緒に、最初の一歩を踏み出しましょう。

最後に、実家じまいは新しい始まり

実家じまいは、確かに感情的につらい作業です。28年間この仕事をしていて、涙を流される売主様を何人も見てきました。

でも、同時に「やっと肩の荷が下りた」「親も喜んでくれていると思う」という安堵の表情も見てきました。

実家じまいは終わりではなく、新しい始まりです。

そして、使える制度はしっかり使って、少しでも多くのお金を手元に残す。

それが、亡くなった親御さんも望んでいることではないでしょうか。

稲沢あんしん不動産では、あなたの実家じまいを全力でサポートします。

一緒に、最善の道を見つけていきましょう。

稲沢市・一宮市・清須市・あま市で空き家の売却をご検討の方へ

稲沢あんしん不動産では、空き家の売却・相続登記・解体・遺品整理の手配・3,000万円特別控除の活用まで、ワンストップでサポートします。

業界28年・5,000件以上の査定実績を持つ代表佐藤が、あなたの空き家売却を伴走型でサポートします。

【サービス詳細・解決事例はこちら】

▶ 稲沢市の空き家・相続不動産の専門ページ

https://inazawa.estate/souzoku-akiya-soudan/

【まずは無料相談から】

https://inazawa.estate/baikyaku-form/

お電話でのご相談:0587-33-5620

28年の経験を活かして、あなたの空き家売却を全力でサポートいたします。

今回の記事が少しでもお役に立てたなら幸いです。ぜひ他の記事もご覧ください。

お気軽に相談してみてください。

もっと早く相談すればよかったと思っていただけるはずです!

関連記事: